Автоматизация семейных финансов в 2026 году: от ручного контроля к цифровым стратегиям

Управление семейным бюджетом в 2026 году претерпело кардинальные изменения благодаря стремительному развитию финтех-индустрии, внедрению искусственного интеллекта и повсеместному распространению Web 4.0. Автоматизация — ключ к финансовой устойчивости в условиях нестабильной экономической среды и личной цифровизации. Эта статья — детальный гид по современным возможностям автоматизации домашних финансов с упором на технологические тренды и реальные кейсы.

Современные тенденции в автоматизации финансов

Сегодня автоматизация выходит за рамки простого учета трат. Передовые решения включают в себя предиктивную аналитику, алгоритмическое распределение бюджета, интеграцию с инвестиционными платформами и нейросетевые рекомендации по оптимизации расходов.

Вот ключевые направления, определяющие тренды 2026 года:

1. Искусственный интеллект (ИИ) в управлении бюджетом

Персональные финансовые ассистенты на базе ИИ (например, AdFin или SberDomus) не просто анализируют, а предугадывают финансовое поведение семьи, предостерегая от нерациональных трат.

2. Open Finance и единый финансовый дэшборд

Благодаря законодательным инициативам Open Finance во многих странах, все денежные потоки — от зарплаты до микрозаймов — консолидируются в одном интерфейсе. Это повышает контроль и прозрачность.

3. Интеграция IoT с финансами

Умные холодильники, термостаты и электросчетчики теперь взаимодействуют с финансовыми приложениями, прогнозируя коммунальные расходы и предлагая сценарии экономии.

4. Геймификация финансового планирования

Приложения используют игровые механики для повышения мотивации: достижение "финансовых уровней", челленджи по сокращению ненужных трат и визуализация целей через виртуальные трекеры.

Успешные кейсы: как технологии изменили семейную экономику

На отечественном рынке показателен кейс платформы "ФинСемья", запущенной в 2024 году. Эта система объединила автоматический учет, категориальный анализ и API-интеграции с банками, налоговыми службами и магазинами. За первый год более 300 000 семей снизили свои ежемесячные расходы в среднем на 18%, просто следуя рекомендациям системы.

Другой пример — международное приложение NeuraBudget, разработанное на базе языковой модели GPT-6. Оно анализирует привычки семьи, прогнозирует крупные траты (например, обучение детей или покупку автомобиля), и заранее предлагает стратегии накоплений. Автоматический перенос средств между счетами происходит исходя из поведенческих шаблонов пользователей.

Пошаговая стратегия автоматизации

Переход к автоматизированному управлению не требует глубоких технических знаний. Достаточно следовать последовательному алгоритму:

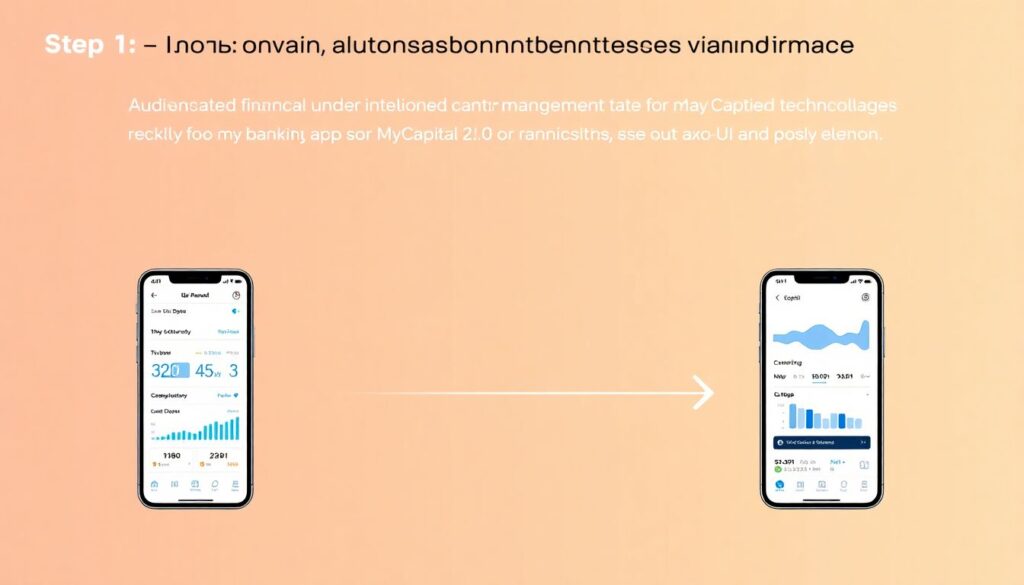

1. Аудит текущего состояния

Используйте мультибанкинг-приложения (например, “МойКапитал 2.0” или “Экономика.Про”) для сбора данных за 3–6 месяцев.

2. Определение финансовых приоритетов

Установите цели: формирование резерва, инвестиции, погашение кредитов или накопления на отпуск.

3. Выбор подходящего инструментария

Сравните платформы по критериям: ИИ-поддержка, автоматическое распределение бюджета, защита данных (например, поддержка протокола AML+2025).

4. Интеграция с внешними сервисами

Подключите банковские счета, кредитные карты, ЖКХ-сервисы и онлайн-магазины. Это позволит системе работать в режиме реального времени.

5. Настройка триггеров и уведомлений

Установите лимиты по категориям и запланируйте автоматические переводы (например, ежемесячные инвестиции в индексные фонды).

6. Ежеквартальный анализ и оптимизация

Проводите ревизию цифрового бюджета: анализ отклонений, пересмотр приоритетов и обратная связь с системой обучения ИИ.

Ресурсы для профессионального роста в сфере финансовой автоматизации

Тем, кто стремится глубже погрузиться в тему, стоит обратить внимание на следующие образовательные платформы и инструменты:

- FinTech Coursera (2026 Edition) — курс от MIT и INSEAD по цифровым стратегиям управления личными финансами.

- AI Budgeteer Pro — симулятор автоматизации бюджета с настройкой сценариев рисков и изменений в доходах.

- YouFinance Hub — русскоязычное сообщество, объединяющее экспертов и пользователей финансовых ИИ-ассистентов.

Кроме того, активно развиваются телеграм-каналы и подкасты, где обсуждаются новинки в области финансовой автоматизации, от обзоров приложений до анализа нововведений в законодательстве.

Финансовая зрелость = технологическая адаптивность

Автоматизация семейных финансов — это уже не выбор, а необходимый этап адаптации к цифровой реальности. В 2026 году эффективность управления бюджетом напрямую зависит от того, насколько глубоко семья интегрирована в экосистему умных финансовых решений.

Технологии больше не заменяют человека — они его усиливают. И если раньше контроль расходов был рутинной обязанностью, сегодня это — интеллектуальный процесс, выстроенный на основе алгоритмов, предсказаний и персонализации.

Переходите от реакций к проактивному управлению. Автоматизация — это не про сложность, а про освобождение времени, энергии и ресурсов для действительно важных семейных целей.